超7成美妆股上半年净利增长,龙头华熙生物上市以来首现业绩下滑

随着A股上市公司中报披露接近尾声,美妆板块整体业绩向好趋势显现。

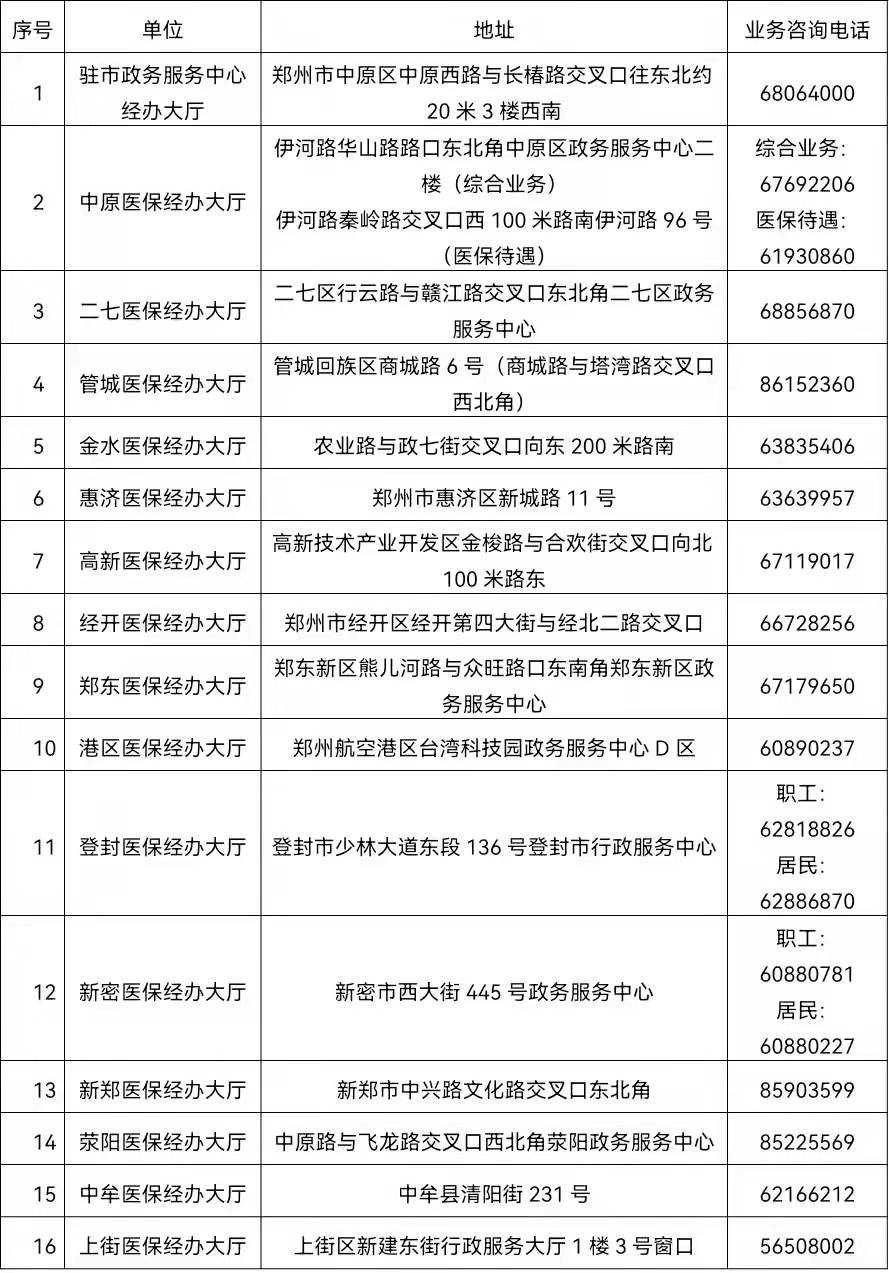

据第一财经不完全统计,13只A股美妆个股中,超七成公司今年上半年实现了归母净利同比增长。不过行业龙头股华熙生物(688363.SH)2023年上半年业绩逆势下滑,归属于上市公司股东的净利润同比减少10.27%。

(资料图片仅供参考)

(资料图片仅供参考)

行业方面,国家统计局数据显示,今年上半年化妆品零售总额且首次突破了2000亿元大关,为历史最高水平。A股美妆板块整体业绩表现也回暖明显。近期日本排污事件影响,天风证券研究报告观点指出,日妆信任度面临考验,或将加速国产替代进程。

增收不增利,华熙生物净利逆势下滑

2023年上半年,华熙生物实现营业收入30.76亿元,同比仅微增4.77%;归属于上市公司股东的净利润4.25亿元,同比减少10.27%。扣非净利润约为3.6亿元,同比减少12.69%。

这是华熙生物2019年登陆科创板以来,首次出现净利润同比下滑。对此,华熙生物称,经营方面,受消费疲软、消费者购买意愿趋于保守的影响,以护肤品为代表的可选消费品市场受到一定冲击,流量红利趋缓、流量成本趋高,叠加内部组织结构和运营管理需要进一步升级的背景,公司主动进行战略调整降低发展的速度,造成了销售收入增速的下降。

截至8月31日收盘,华熙生物股价收报92.56元。据通联数据统计,公司股价相对于2021年7月触及的历史高点311.26元,已大跌逾70%;目前,其总市值约为446亿元。

从公司主要经营的四大业务板块来看,原料业务和医疗终端业务收入分别实现23.20%和63.11%的增长,合计收入约10.56亿元,占公司主营业务收入的34.35%;功能性食品业务板块上半年营收3291.33万元,较2022年同期的4436.58万元同比下降25.8%;另外,功能性护肤品业务收入是占华熙生物主营业务收入最高的板块,占比63.92%。但是上半年,该板块收入19.66亿元,同比下降7.56%,毛利率为74.49%,相比去年同期下降4.25个百分点。

据中报披露,华熙生物的功能性护肤品主要分为润百颜、夸迪、米蓓尔和BM肌活,这4个品牌在上半年收入均同比下滑。上半年润百颜、夸迪、米蓓尔、BM肌活的收入分别为6.32亿元、5.43亿元、2.17亿元、3.41亿元,分别同比下降2.04%、10.10%、16.81%、29.62%。对此,华熙生物解释称,公司功能性护肤品四大品牌经过3-4年高速增长,报告期内,公司主动放慢了发展速度。

此外,从华熙生物披露的销售费用明细来看,线上推广服务费占比最高,今年上半年在该项上公司共投入7.12亿元,同比增长51.17%,占销售费用总额的50.14%。

美妆板块回暖,超七成公司营收超10亿

尽管行业龙头华熙生物上半年业绩低于市场预期,但美妆板块整体业绩表现回暖明显,大部分企业营收录得增长。

具体看来,营收增长最快的公司是爱美客(300896.SZ),上半年营收增幅近65%,接下来依次是科思股份(300856.SZ)、两面针(600249.SH)、珀莱雅(603605.SH)、昊海生科(688366.SH),上半年营收分别增长45%、44%、38%以及35%。

A股美妆板块上半年营收总额超过20亿元的公司有5家,上海家化(600315.SH)和珀莱雅分列第一和第二位,上半年分别实现营收36.29亿元、36.27亿元,华熙生物以30.76亿元的营收排名第三。第四、第五名则归属于贝泰妮和水羊股份,营收分别为23.68亿元、22.9亿元。

行业来看,上半年消费基本面有所推动。国家统计局数据显示,今年上半年,国内化妆品零售总额为2071亿元,同比增长9.46%。

民生证券认为,化妆品行业边际回暖,美妆行业边际回暖,上半年,在“618”大促催化下行业重点公司加速推出新品并多渠道布局,国货龙头加速崛起,业绩显著复苏。尤其是彩妆市场呈现国货强劲增长,抖音彩妆TOP10国货占据70%,花西子、卡姿兰、彩棠等品牌连续两年挤进榜单。

上海家化发布的2023年中期业绩显示,公司上半年实现营收36.29亿元,同比下降2.3%;实现归母净利润3.01亿元,同比上升90.90%;扣非净利润2.62亿元,同比上升30.72%。

上海家化表示,自今年第二季度开始,公司调整经营策略驱动高毛利护肤品类收入增长,带动了毛利率的结构性优化,同时保持了销售、管理费用率的稳中有降,实现了国内业务的恢复性增长。

爱美客上半年营收14.6亿元,同比增长65%;实现净利润9.63亿元,同比增长65%。针对上半年业绩增长的原因,爱美客在半年报中提到,主要系医疗美容消费客流复苏,消费意愿提升以及核心产品持续放量等。今年上半年,爱美客的溶液类注射产品实现营收约8.74亿元,同比增长35.90%,毛利率为95.10%;凝胶类注射产品则实现营收约5.66亿元,同比增长139%,毛利率为97.38%

此外,珀莱雅2023年上半年实现营业收入36.27亿元,同比增长38.12%;归属于上市公司股东的净利润4.99亿元,同比增长68.21%;归属于上市公司股东的扣非净利润4.79亿元,同比增长70.49%;贝泰妮营收23.68亿元,同比增长16%,净利润4.5亿元,同比增长14%。

研发费用增长,加速国产替代

中银证券分析,随消费者信心的恢复和需求的进一步释放,化妆品和医美零售额逐渐恢复。

不可忽视的是,近年来国货护肤领域在重视成分的趋势下,研发成为头部企业的立身之本,行业轻研发重营销的时代也早已过去。

从中报各家上市公司研发费用增长情况也可以看出,研发投入越来越被重视。

其中,华熙生物、贝泰妮、爱美客、昊海生科上半年的研发费用均超过1亿元。其中华熙生物1.87亿元的研发费用位列榜单第一,贝泰妮凭借1.09亿元的研发费用位列榜单第二。

而研发费用同比增长最多的是昊海生科,该公司上半年投入0.6亿元研发,研发费用同比增长73%。此外,爱美客、珀莱雅上半年研发费用同比增长分别为61%、49%。

中银证券分析,随着消费者对产品功效及自身需求更加明确,叠加行业降速背景下品牌分化加大,这给龙头企业在加速产品研发布局方面提出了新要求,未来化妆品龙头公司需同时具备营销和产品的双重能力,营销和产品缺一不可。

另外值得一提的是,受到日本排污事件影响,日妆受到消费者抛弃,这将加速国产美妆品牌的需求增长。

天风证券观点称, 日系美妆品牌受到产地核污染影响,消费者对品牌信任度降低,抵制情绪提升,引发退货潮,对品牌及产品口碑都将产生负面影响。根据欧睿国际,国内日妆市占率整体呈现逐步下降趋势,主要日系集团资生堂、DHC从2020年开始,2022下降至3.2%/0.1%,花王、高丝2022年市占分别为0.8%、0.4%。化妆品作为可选消费,在安全性考量下未来一段时间内,消费者或对日本化妆品保持谨慎态度。日妆信任度面临考验,这一趋势将加速国产替代进程。

标签:

l是多大码衣服_l多大码

l是多大码衣服_l多大码